不動産を売却する流れやかかる税金

相続した不動産を売却する場合には、納税や名義変更が必要です。

税負担を軽減できる特例には期限があるため、売ると決めたら早めの手続きがおすすめです。

本記事では、親が亡くなった後に相続した家や土地などの不動産を売却するために必要な手続きや必要書類、注意点などについて解説します。

また、相続不動産の売却時にはどのような税金がかかるのか、さらに節税対策につながる特例や、良い条件で売却するためにはどのような点に注意すべきか、役立つ情報を紹介します!

相続不動産売却の流れ

親から相続した一戸建ての家やマンション、土地などの不動産を売却するにはどのような手順で進めたら良いのか?

不動産の相続から売却までの大まかな流れは以下とおりです。

▼相続不動産の売却手順

| 【手続き時期】 ※相続を知った日の翌日からカウント |

【相続不動産の売却手順】 1)~9)の順に手続きを進めます |

|---|---|

| 3ヶ月以内 | 1)被相続人の死亡 |

| 2)遺言書の有無の確認 | |

| 3)相続財産と相続人の確認 | |

| ※相続放棄・限定承認 | |

| 期限無し | 4)遺産分割協議(遺言書が無い場合に、相続人同士で遺産の分割方法をきめること) |

| 4ヶ月以内 | 5)準確定申告(被相続人が他界した年の1月1日から最終勤務日までの所得を確定申告すること) |

| 期限無し | 6)不動産の名義変更 |

| 10ヶ月以内 | 7)相続税の申告・納税 |

| 期限無し | 8)不動産の売却 ※相続後3年以内の売却がおすすめ |

| 売却翌年の2月~3月 | 9)確定申告(譲渡所得が発生した場合) |

不動産の相続や売却に関する手続きは、確認事項や決定しなければならない事が多く煩雑と感じるかもしれません。

しかしながら手続きに期限が設けられているものや、提出書類を集める際に時間を要する可能性もあるため早めの行動が大切です。

続いて、相続不動産の売却に関する具体的な手続きの内容について順番に説明します。

遺言書の有無を確認する

被相続人が亡くなり相続が開始したら、はじめに遺言書の有無を確認します。

原則として、遺言書がある場合は記載されているとおりに遺産を分けることになります。

遺言書あり⇒遺言書の内容に従い遺産分割をする

遺言書なし⇒法定相続人で遺産分割協議をする

遺言書は「自筆証書遺言」「秘密証書遺言」「公正証書遺言」の3種類に分けられ、それぞれ下記のような違いがあります。

「自筆証書遺言」・「秘密証書遺言」

亡くなった後に自宅の引き出しなどに手紙として遺してある場合などはこのケースに当てはまります。 どちらも開封前に家庭裁判所で「検認手続き」を行う必要があり、見つけたからと言ってすぐに勝手に開封してはいけないものとなっています。

※検認手続きとは?

家庭裁判所に提出して、相続人の立ち会いのもと、遺言書を開封して内容を確認すること。

ちなみに検認前に開封すると5万円以下の罰金が科される可能性がありますが、遺言書の効力が失われることはありません。

「公正証書遺言」

公正証書遺言は生前の本人が公証役場にて作成した遺言書で、原本は公証役場で保管されています。 保管先は公証役場のホームページで検索することができます。

家庭裁判所での検認の必要が無いため、相続開始後速やかに遺言の内容を確認・実行することができます。また、公正証書遺言(コピー)を紛失しても原本をもとに謄本・正本を再発行することができます。

遺産や負債と相続人を確認する

次に、相続する全ての遺産や負債を確認します。

遺産には不動産や預貯金、有価証券、保険金といった価値のある財産の他に、借金やローン残債など亡くなった方の負債も含みます。

遺産相続とはそれら財産の権利義務を承継することであり、相続の権利取得後3ヶ月以内に相続するのか、相続放棄するのか決定する必要があります。

- 相続放棄とは:プラスの財産もマイナスの負債もすべて放棄すること。

- 限定承認とは:相続するプラスの財産の限度内でマイナスの負債を相続すること。

《ポイント》

被相続人が財産目録を遺していない場合、所有している不動産を確認するには、市区町村で「名寄帳」の交付を申請するのがおすすめです。

名寄帳には、資産の住所や、資産の評価額、課税される金額などの記載があります。

非課税不動産や共同名義の不動産も記載されるため、相続においては、故人がどのような不動産を所有していたかをくまなく確認するための重要な書類となります。

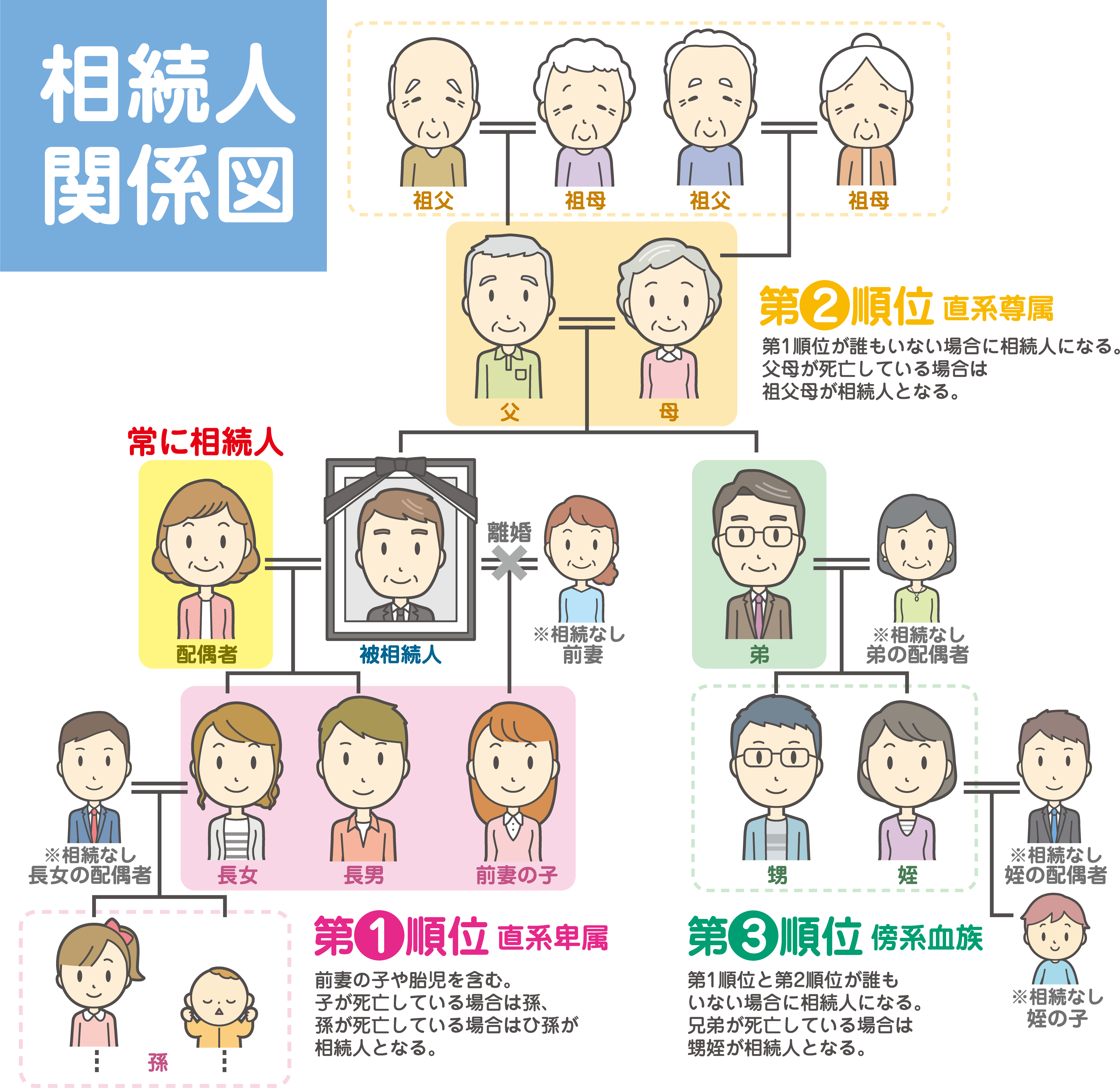

相続遺産の確認が済んだら、「誰が法定相続人に当たるか」を確認します。

法定相続人とは?

民法で定められた、被相続人の財産を相続できる人のことです。

被相続人との関係に基づいて、相続の優先順位が決まっており、上の順位の法定相続人がいる場合には、下の順位の人は法定相続人になれません。

法定相続人には、被相続人の配偶者、直系卑属(子や孫)、直系尊属(父母や祖父母)、兄弟姉妹(または甥・姪)が含まれます。

下記画像は、法定相続人の範囲をわかりやすく表した関係図です。

《ポイント》

- 被相続人の配偶者は、必ず相続人になる(婚姻期間は関係ない)。

- 第1順位の法定相続人は子(直径卑属)

- 第2順位の法定相続人は父母(直系尊属)

- 第3順位の法定相続人は兄弟姉妹(傍系血族)

もし第1順位の相続人がいなければ第2順位の人へ、第2順位の人がいなければ第3順位の人へと、次の順位の法定相続人に引き継がれます。

また、本来遺産を相続するはずだった子供が先に亡くなってしまっているようなケースでは、相続権は孫に引き継がれます(子どもの配偶者妻には相続権が無い )。

この仕組みを代襲相続(だいしゅうそうぞく)と呼び、子どもの配偶者妻に相続させるためには遺言書が必要です。

遺言書があれば、法定相続人以外の人に財産を残すことが可能になります。

法定相続人が多くなればなるほど相続分割が複雑になり、トラブルになるケースがあります。

対して、遺言書があるとスムーズに相続手続きを完了することができるというメリットがあります。

遺産の分割協議

1)遺言書がない場合

2)遺言書の内容と異なる遺産分割をしたい場合

3)遺言書に記載されていない遺産を分ける場合

上記に当てはまる場合は、続いて法定相続人全員で遺産分割協議を行います。

遺産分割の方法や相続する割合は、法定相続人の間で合意があれば、自由に決められます。

ただし話し合いに参加できるのは、原則法律で決められた法定相続人だけとなり、決定する内容には法定相続人全員の合意が必要です。

もしも法定相続人が一人でも不在の状態で進めた遺産分割協議は無効となります。

相続した遺産の分割方法は、下記の4種類に分けられます。

▼遺産分割の種類

| 遺産分割の方法 | 内容 |

|---|---|

| 換価分割 | 不動産、車などの遺産を売却して現金化した後に分割・相続する。 |

| 現物分割 | 個別の遺産(不動産、証券、預貯金など)をそれぞれ相続する。 |

| 代償分割 | 不動産や車などを一部の相続人が相続する。 他の相続人には相続分に見合った金銭を代償として支払う。 |

| 共有分割 | 遺産の権利を等分する、又は共有名義にする。 |

家や土地などの不動産はそのままの状態では平等に分けることが難しいため、売却して現金化してから分配する、「換価分割」を採用するケースが多いです。

相続分割について決定した後は、決定事項を記載した「遺産分割協議書」を作成します。

《遺産分割協議書作成時のポイント》

- 不動産を換価分割する場合は、売却した代金から経費を差し引いた金額を相続人で分割する旨を必ず記載すること。

- 債務の相続、分割に関わる費用の負担を全員が合意している旨を記載すること。

- 遺産分割協議書は法定相続人全員分を作成し、それぞれに相続人全員の署名・実印の捺印をして 、印鑑証明書と共に保管すること。

不動産の名義変更

続いて分割協議で決定した内容に沿って、相続登記(不動産の名義を被相続人から相続人に変更する手続き)をします。

相続登記の手順について後ほど詳しく解説しますが、基本的には以下のとおりに名義を変更します。

- 現物分割・代償分割の場合:相続人の名義に変更

- 換価分割の場合:相続代表者の名義に変更

- 共有名義の場合:共有する人全員の名義に変更

相続税を申告し納税する

相続税とは遺産を相続した場合にかかる税金です。

相続を知った翌日から10カ月以内に、故人が住んでいた地域を所轄する税務署へ申告する必要があります。

申告が期限内に行われなかった場合は「無申告加算税」が、納税期限を過ぎた場合には「延滞税」がそれぞれ追加で課税されるため注意が必要です。

しかし、実際には遺産を相続しても納税義務が発生しないケースもあります。

1)基礎控除により無税になるケース

基礎控除とは遺産総額から一定額を差し引ける制度です。法定相続人が1人増えるごとに600万円ずつ加算される仕組みとなっています。

【基礎控除の計算式】

基礎控除=3,000万円+600万円×法定相続人の数

よって法定相続人が一人であれば、基礎控除により遺産の総額が3,600万円以下なら無税となります。

【遺産総額(相続税の課税対象額)の計算式】

遺産総額=プラスの財産-マイナスの財産(債務)-非課税財産-基礎控除額

非課税財産には被相続人の葬儀費用などが含まれます。

2)控除や特例を利用して無税になるケース

条件に合えば特例が適用され相続税が軽減、または無税になることがあります。

| 優遇措置 | 対象者 | 内容 |

|---|---|---|

| 未成年控除 | 相続で財産を取得したときに18歳未満である人 | [6万円×(20歳-相続時の年齢)]を相続税の額から差し引く。 |

| 配偶者の税額の軽減 | 被相続人の配偶者 | 1億6,000万円、もしくは法定相続分相当額のいずれか多い金額までは相続税がかからない。 |

| 障害者の税額控除 | 相続で財産を取得したときに85歳未満かつ障害者である人 | [6万円×満85歳になるまでの年数]を相続税の額から差し引く。 |

| 相次相続控除 | 10年以内に2回以上相続がある人 | 2度目の相続税を一部軽減します。 |

| 外国税額控除 | 国外の財産に日本の相続税と外国の相続税に相当する税が課されている場合 | 外国で課された相続税に相当する金額を相続税から差し引く。 |

【出典】国税庁:相続税

不動産を売却する

相続した不動産を売却するには主に次のような方法があります。

- 個人売買:知人や親族に直接売却する

- 不動産会社に「仲介」又は「買取」を依頼して売却する

不動産会社に依頼して売却する場合は、実際の状態を見て売却予想額の見積もりをしてもらう必要があります。

不動産査定は名義変更が完了する前でも受けることが可能なため、売却すると決めたら早めに査定依頼することをおすすめします。

相続した不動産の名義変更

相続した不動産を売却するためには、必ず被相続人から売主となる相続人へと名義変更する必要があります。

このような相続に伴う不動産の名義変更を「相続登記」といいます。

ここからは、相続登記の手順を解説します。

また、費用はかかりますが相続登記は司法書士に依頼することも可能です。

手続きに時間をかけられないときや手間を省きたいときなどには利用を検討してみるといいですね。

登記事項証明書を確認する

不動産の名義人(所有者)は「登記事項証明書(登記簿謄本)」を取得して確認することができます。

登記事項証明書で現在の名義人を確認し、不動産相続登記が必要かどうかを調べます。

名義変更に必要な書類について

相続登記する際に必要となる主な書類は以下の通りです。

▼相続登記に必要な書類 一覧表

| 相続登記に必要な書類 | 取得先 | |

|---|---|---|

| 【1】 | 被相続人の住民票の除票または戸籍の附票(登記簿上の所有者と被相続人が同一人物であることを証明するもの) | 被相続人の最後の住所地の市区町村役場 |

| 【2】 | 被相続人の戸籍謄本・除籍謄本(死亡が記載されたもの) | 被相続人の本籍地の市区町村役場 |

| 【3】 | 被相続人の出生からの連続した(②以外の)戸籍謄本・除籍謄本・改製原戸籍謄本 | 被相続人の本籍地の市区町村役場 |

| 【4】 | 相続人の最新の戸籍謄本 | 相続人の本籍地の市区町村役場 |

| 【5】 | 相続人の住民票(マイナンバーの記載のないものに限る) | 相続人の住所地の市区町村役場 |

| 【6】 | 固定資産評価証明書(最新年度のもの) | 相続不動産の所在地の市区町村役場 |

| 【7】 | 相続人の印鑑証明書 | 市区町村役場 |

《ポイント》

法務局に申請して「法定相続情報一覧図」を作成しておくことがおすすめです!

法定相続情報一覧図とは?

「相続関係が一目でわかる公的証明書」で、この写しがあることで各種相続手続きの際に戸籍書類一式の提出の省略が可能になります。

具体的には相続登記に必要な書類一覧表の【2】【3】【5】【6】の提出を省略できます。

また、自治体によりますが、暗証番号登録されたマイナンバーカードを利用して各種書類をコンビニやオンラインで取得できるケースもあります。

郵送で請求することもできるため直接役所へ行く手間を省くことができます。

基本的には上記の書類を用意することになりますが、相続の種類に応じて必要になる書類が多少異なりますのでそれぞれ解説します。

法定相続分で相続する場合

法定相続分で相続する場合に必要となる書類は以下のとおりです。

- 相続人全員分の戸籍謄本と住民票

- 相続関係説明図(法定相続情報一覧図の写しを提出することで省略可能)

遺産分割協議による相続の場合

遺産分割協議によって相続する場合に必要となる書類は以下のとおりです。

- 相続人全員分の戸籍謄本

- 不動産を取得する相続人の住民票

- 遺産分割協議書

- 遺産分割協議書に押印した印鑑証明書

- 相続関係説明図(法定相続情報一覧図の写しを提出することで省略可能)

遺言による相続の場合

遺言に従って相続する場合に必要となる書類は以下のとおりです。

- 遺言書(検認済み)

- 不動産を取得する相続人の戸籍謄本と住民票

※一覧表の【3】被相続人の出生からの連続した戸籍に関しての書類は提出不要です。

登記申請書を作成し、法務局に提出

1)必要書類を揃えたら「登記申請書」を作成し管轄の法務局に提出します。

専用書式は法務局の窓口、もしくは法務局のホームページから取得(※1)できます。

作成後は必要書類を添付して窓口へ提出するか、郵送でも提出することが可能です。

※1【参考】法務局:不動産登記の申請書様式について

https://houmukyoku.moj.go.jp/homu/minji79.html

2)新名義人に「登記識別情報通知書」が発行されます。

登記識別情報通知書は不動産の売却に必要な書類です。

手続き後の約1~2週間後に新名義人に届きます。

登記識別情報通知書の受け取りを以って、不動産の相続登記(名義変更)が完了となります。

相続した不動産の売却時にかかる税金

相続した不動産の売却時にかかる税金は3種類あります。

- 譲渡所得税(※譲渡所得があった場合のみ)

- 印紙税

- 相続登記の登録免許税

譲渡所得税

譲渡所得税とは?

不動産を売却して得た利益(譲渡所得)に対して課される税金です。

税率は不動産の所有期間が相続人と被相続人とあわせて5年以下か5年超えかで変わります。

- 所有期間5年以下:「短期譲渡所得」税率39.63%

- 所有期間5年超え:「長期譲渡所得」税率20.315%

例)「長期譲渡所得」の場合

譲渡所得×20.315%={譲渡価格-(譲渡費用+取得費)}×20.315%=譲渡所得税

印紙税

印紙税とは?

不動産の売却時に取り交わす「売買契約書」に対して課される税金です。

不動産の売却価格ごとに印紙税の金額が変動します。

▼不動産売却時の印紙税額 ※令和6年3月31日までの軽減税率を適用した場合

| 印紙税額 | 契約書に記載された金額 |

|---|---|

| 200円 | 10万円超え50万円以下 |

| 1,000円 | 100万円超え500万円以下 |

| 5,000円 | 500万円超え1,000万円以下 |

| 10,000円 | 1,000万円超え5,000万円以下 |

| 30,000円 | 5,000万円超え1億円以下 |

| 60,000円 | 1億円超え5億円以下 |

登録免許税

登録免許税とは?

相続登記(名義変更)の際に課せられる税金です。

相続した不動産を売却するには被相続人から相続人への相続登記が必要です。

相続登記の登録免許税は「相続した不動産の固定資産税評価額×0.4%」で計算します。

この際、相続した不動産の価値が低く登録免許税が1,000円未満の場合であっても一律1,000円の登録免許税を納めなければなりません。

また、固定資産税がかからない土地を相続した場合には計算方法が異なるため確認が必要です。

【参考】法務局:相続登記ガイドブック 登録免許税編

https://houmukyoku.moj.go.jp/tokyo/content/001396089.pdf

注意すると良い点

ここからは、相続した不動産を売却する際の注意点をご紹介します。

親の家に住む場合と住まない場合の税金特例が異なる

相続した親の家に住む場合と住まない場合では税金特例が異なる点に注意が必要です。

相続した親の家に相続人(売主となる子供など)が住む=相続人のマイホーム(居住用財産)という扱いになり、マイホームを売却する際の特例が適用されます。

マイホームを売却する際には以下の5種類の節税特例が用意されています。

▼相続した親の家に住む場合に利用できる特例

| 特例名称 | 【出典】国税庁 |

|---|---|

| 3,000万円特別控除 | No.3302 マイホームを売ったときの特例 https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3302.htm |

| 所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例 | No.3305 マイホームを売ったときの軽減税率の特例 https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3305.htm |

| 特定の居住用財産の買換え特例 | No.3355 特定のマイホームを買い換えたときの特例 https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3355.htm |

| 居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例 | No.3370 マイホームを買換えた場合に譲渡損失が生じたとき(マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例) https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3370.htm |

| 居住用財産に係る譲渡損失の損益通算及び繰越控除の特例 | No.3390 住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき(特定のマイホームの譲渡損失の損益通算及び繰越控除の特例) https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3390.htm |

ただし、下記のように節税目的で一時的に親の家に住み、居住用財産の特例を利用するということは認められないとされています。

1)この特例を受けることだけを目的として入居したと認められる家屋

2)居住用家屋を新築する期間中だけ仮住まいとして使った家屋、その他一時的な目的で入居したと認められる家屋

3)別荘などのように主として趣味、娯楽又は保養のために所有する家屋

【引用】国税庁「No.3302 マイホームを売ったときの特例」 適用外

売却期限の目安は3年以内

相続した不動産は約3年以内に売却することがおすすめです。

なぜならば、これからご紹介する相続不動産で利用できる2つの特例の申請期限がどちらも相続してから3年以内を目安としているからです。

1)取得費加算の特例

相続開始のあった日の翌日から3年10ヶ月以内の売却が対象

2)相続空き家の3,000万円特別控除の特例

相続開始のあった日から3年を経過する日の属する年の12月31日までの売却が対象

一般的に不動産の売却には3~6ヶ月ほど時間を要します。

しかし地方の土地のなどは売却手続きが長引いてしまう可能性もあるため注意が必要です。

また、不動産の長期保有には下記のようなデメリットが生じます。

固定資産税を毎年納める必要がある

家屋のメンテナンス費用がかかる可能性がある

したがって自分が暮らしたり貸し出したりする予定がない不動産は、早めに売却を検討しましょう。

相続税の取得費加算の特例

取得費加算の特例とは?

相続税額の一部を取得費に加算することで、譲渡所得税の負担を軽減することができる特例です。

相続が開始された日から3年10か月以内に相続財産を売却した場合に限り適用されます。

下記の計算式で算出できます。

【譲渡所得税=収入金額-(取得費 + 譲渡費用)-特別控除】

相続した空き家を譲渡した場合の特例

相続空き家の3,000万円特別控除の特例とは?

相続した空き家を売却した際に、譲渡所得から最大3,000万円まで控除できる特例です。

相続の開始のあった日以後3年を経過する日の属する年の12月31日までに売却することが適用条件の一つとなっています。

下記の計算式で算出できます。

【譲渡所得=譲渡価格-(譲渡費用+取得費)-3,000万円】

不動産の売却価格が3,000万円以下の場合は、特例が適用できると納税額は0円になります。(確定申告による特例の申請が必要です。)

《相続空き家の3,000万円特別控除の特例適用の大まかな条件》

特例対象の「被相続人居住用家屋」・「被相続人居住用家屋の敷地等」への条件

1)昭和56年5月31日以前に建築されたもの。

2)区分所有建物登記がされている建物でないもの。

3)相続の開始の直前において被相続人以外に居住をしていた人がいなかったもの。

4)平成28年4月1日から令和9年12月31日までの間に売却したもの。

売却に関する条件

1)相続後3年を経過する日の属する年の12月31日までに売却すること。

2)売却代金が1億円以下であること。

※その他詳細な適用条件等は下記を参考にしてください。

【参考】国税庁 No.3306 被相続人の居住用財産(空き家)を売ったときの特例

信頼できる不動産会社に売却を依頼する

相続した不動産に関する手続きにはそれぞれ期限があります。

期限内に売却を完了させるためには相続不動産の売却実績が豊富な、信頼できる不動産会社に依頼することが大切なポイントです。

不動産会社によって賃貸仲介やマンションの売買を得意とするなど、会社により強みが異なるため、どの会社が相続不動産の売却に強いのかインターネットなどで比較検討するようにしましょう。

まとめ

相続した不動産を売却するまでのおおまかな流れは以下のとおりです。

【1】遺言書の有無、相続人の確認

【2】遺産の分割協議

【3】相続登記(名義変更)や納税手続き

【4】売却

さらに、相続不動産を売却する際には税金がかかるという点も覚えておきましょう。

- 登録免許税:相続登記の際に課税される

- 印紙税:相続不動産を売却する際に課税される

- 譲渡所得税:売却して利益を得た際に課税される

その際、一定の条件を満たせば税金の支払いを免除、または軽減できるケースもあるため事前にどのような特例が適用されるかしっかり確認することが大切です。

また、納税や売却で利用できる特例には期限があるため、目安として3年以内の売却がおすすめです。

相続した不動産を売ると決めたらなるべく早く手続きを進めるようにしましょう!

知って楽しい久喜 公式Instagram

久喜のタウン情報発信中!

地域の魅力をお届けしています!

【知って楽しい久喜】すまいの相談窓口infoとは

久喜市の不動産会社 株式会社フジハウジングが運営する、不動産解決事例や久喜の情報を発信しているタウンメディアです。

フジハウジングでは、お客様のニーズに合わせたご提案を行い、不動産を通じた人生設計を応援しています。

賃貸物件のお探し・賃貸管理・資産価値リフォーム・おうち探し・土地探し・不動産のご売却・不動産相続対策・有効活用など、トータルに解決出来るプロ集団ですので、是非お気軽にご相談ください