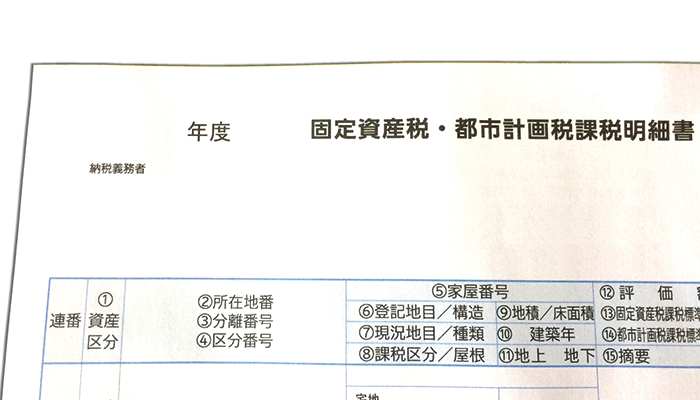

固定資産税の課税明細書を今すぐ確認!

固定資産税の誤課税・過徴収が意外と多いことをご存じでしょうか。

固定資産税の課税額に誤りが判明した時の還付請求についての知識を身に着けておきましょう。

埼玉県内でも次のような事例が発生しています。

たとえば、和光市。

平成22年度から30年度を対象に、1,158定資産税が過徴収され続けていた例も知られています。

ちなみにこの事例の方は、固定資産税が滞納、持ち家が競売にかけられて借家住まいに。後で間違いがわかりましたが、手元に戻ってきたのは取りすぎた延滞金のみで家は戻らなかったそうです。

総務省の調査によると、固定資産の誤りがあった自治体は、全国で97%。

これはもう見逃せない数字です。

(資料)総務省 報道資料 平成24年の8月28日 固定資産税及び都市計画税に係る税額修正の状況調査結果

固定資産税の管轄(責任)はどこ?

誤課税があるなら、問合せは一体どこにしたらいいでしょう。

真っ先に浮かぶのは、確定申告でお馴染みの税務署(国税庁)かもしれません。

ところが今回お話しする「固定資産税」は、地方税にあたることから、市町村の管轄になります。

つまり久喜市の土地・家屋なら、久喜市にお問合せをする。

ということなのです。

久喜市民のご自宅に届く、固定資産税の納税通知書・課税明細書は、久喜市が発行しているのです。

この機会に明細書を一度チェックしてみませんか?

この機会に、固定資産税を払いすぎていないか、一度チェックしてみませんか?

必要なものは、役所から送られてきた、固定資産の課税明細書と納税通知書の2通です。

書類を見ながら、5つのチェック項目を確認すれば、OK。

とても簡単です。

書類が用意できた方から、次の段落に進みましょう。

まずは固定資産税の課税明細書をチェック

固定資産税の課税明細書がご用意できたら、チェック開始です。

次の項目を明細書と見比べて、該当しているか確認しましょう。

もし当てはまるなら、過徴収の可能性があります。

土地の「地番」

□ 所有していない土地が記載されている。

なぜ?:同姓同名の他人の土地が入っている可能性があります

土地の「地積」(土地の面積)

□ 現況の面積と違う(現況より大きい)。

なぜ?:実際の土地より大きい「登記上」の地積が書かれているのかもしれません。

(ぴったり同じ場合も中にはあります)

土地の「地目」

□ 現況での利用状況と、「地目」の表記が食い違っている。

なぜ?:途中で変更があったのに、変更手続きがされていない場合があります

住宅用地の特例「適用」

□ 住宅用地なのに、住宅用地の特例欄に「適用」が入っていない。

なぜ?:本来は申告書を提出しなくても適用されるのに、担当者が「未提出だから適用不要」との勘違いがあったという事例があります

1月1日時点で取り壊している建物が記載されている

なぜ?:固定資産税の評価は1月1日の所有物件にかかります。この時点で売っていたのに、解体して建物は無いのに。そういった時間的差異で、本来は無いものに税金がかかってしまっていたケースがあります

よくわからない時は・・・

ここまで読んでみて、お手元の課税明細書を見てはいるものの「よくわからない・・・」「解釈があっているか不安」そんな時ってありますよね。

そんな時は、次の1、2を試すこともできます。

1.役所に行く ⇒ 固定資産課税台帳を閲覧する

2.役所に行く ⇒ 縦覧(じゅうらん)を見る

この台帳や縦覧を使うことで、自分の固定資産と、ほかの固定資産を見比べることができます。

ここで、あからさまに差があるなら、もっと詳しく調べたり、専門家に相談を仰ぐといいでしょう。

参考までに、埼玉県の(無料)税・相談窓口のURLがこちらです

ちなみに「縦覧」(じゅうらん)の正式名は「土地家屋価格等縦覧帳簿」です。

「土地価格等縦覧帳簿」と「家屋価格等縦覧帳簿」の2種類があって、その役所が管轄している土地と家屋の価格が、他の土地や家屋と比較して適正かどうかを判断できます。

注意点が1つありまして、閲覧できる期間が限定されているのがミソ。2019年度の久喜市では4月1日から5月31日まで縦覧されていましたので、残念ながらこの記事を記載している7月時点では終わってしまいました。

間違いが見つかった場合の対応法

課税明細をチェックしていて、間違いが見つかった場合の対応方法をお知らせします。

間違いが見つかったら、次のように動いてみて下さい。

1.役所に行く

2.固定資産税の担当部署に行く

3.間違っている箇所を互いに確認する

―――ここでの話し合いで解決すれば、ここで終了です。

もし、3で解決しなかった場合は、4に進みます。

4.固定資産評価審査委員会に行く

久喜市の固定資産評価審査委員会は、2019年7月現在、本庁舎(久喜市下早見85番地の3)内にあります。

5.審査を申し出る

ここで期日に関する〆切があることをお伝えします。

固定資産評価の審査の申し出ができるのは、納税通知書の交付を受けた翌日から数えて3カ月以内までです。

もし役所側のミスだった場合、法律上の時効は5年。

5年以上前にさかのぼってやり直し、差額の還付金がもらえるかどうかは役所に確認が必要です。

誤課税が起きるメカニズム

次に固定資産税の誤課税が、一体なぜ起こるのか、そのメカニズムを辿ってみます。

賦課課税方式を信じてしまう

固定資産税の納付は、賦課課税方式(ふかかぜいほうしき)といって、自治体が税額を確定しています。

納税通知書には、納税する金額が明記されているので、これを受けとった納税者は「もうすでに決まったものだから」と全面的に信頼したうえで支払います。

これは決して間違っていませんが、通知書を作成する現場では、作業が複雑な作業が行われているためヒューマンエラーが起こりがちといいます。

固定資産税の税金計算が複雑すぎる

固定資産税の計算は、難解な計算の連続といいます。

大まかな方程式は、下記のとおりです。

課税標準額×税率ー軽減額=固定資産税

土地・建物それぞれ個別に計算しますが、土地についてだけでも、土地の価格(固定資産税評価額)を計算、課税標準の特例を加味する。負担水準を計算。軽減税額を確認するといった要素があります。

このそれぞれの要素に細かい条件があり、さらに毎年の法改正や、3年に1度の評価替えなどで、常に新しい条件に刷新した上で計算するといっても過言ではありません。

現地調査は目視のため、誤判断もある

評価の元となる「現地調査」では、外から見ただけでは本質がわからない場面もあるようです。

たとえば1月1日の時点で住宅として使用している建物でも、外観が以前経営していた店舗のままだったなら、外から見た限りでは「住居」と気づかず店舗のままで評価される恐れが出てきます。

こういった数々の理由から、固定資産税の誤課税が、あってはならないことですが起こってしまうと言われています。

大事なことなのでもう一度

大事なことなのでもう一度言います。

固定資産税の誤課税があった場合、申し出できる期日に〆切があります。

通常の場合、固定資産評価の審査の不服申し出ができるのは、納税通知書の交付を受けた翌日から数えて3カ月以内まで。

もし役所側のミスによるものだったら、法律上の時効は5年間です。

多発していると言われる、固定資産の過徴収。

まずは一度、ご確認を!

知って楽しい久喜 公式Instagram

久喜のタウン情報発信中!

地域の魅力をお届けしています!

【知って楽しい久喜】すまいの相談窓口infoとは

久喜市の不動産会社 株式会社フジハウジングが運営する、不動産解決事例や久喜の情報を発信しているタウンメディアです。

フジハウジングでは、お客様のニーズに合わせたご提案を行い、不動産を通じた人生設計を応援しています。

賃貸物件のお探し・賃貸管理・資産価値リフォーム・おうち探し・土地探し・不動産のご売却・不動産相続対策・有効活用など、トータルに解決出来るプロ集団ですので、是非お気軽にご相談ください